※当ページにはプロモーションが含まれています

住宅ローン6500万を検討している方にとって、最適な返済計画を立てることは非常に重要です。

6500万円の家を購入するには、どのくらいの世帯年収が必要なのか、また、無理なく返済できるローンのシミュレーションを行うことが大切です。

共働き世帯の場合、ペアローンを活用することで借入可能額を増やし、負担を分散することもできます。しかし、ローンの種類や金利の選び方によって、毎月の支払額や総返済額が大きく変わるため、慎重な検討が必要です。

この記事では、6500万円の家を購入するための年収条件や返済計画のシミュレーション、共働き世帯におけるペアローンのメリットとリスクについて詳しく解説します。

住宅ローンを賢く利用し、理想のマイホームを手に入れるためのポイントを分かりやすくご紹介します。

- 住宅ローン6500万を無理なく返済するための年収目安が分かる

- 6500万円の家を購入できる世帯年収の基準が理解できる

- 6500万のローンを組んだ場合の月々の支払い額が分かる

- 共働き世帯が利用できるペアローンの仕組みとメリットが分かる

- 住宅ローン審査に通るためのポイントと対策が分かる

- 複数の金融機関で金利や条件を比較する重要性が理解できる

- 住宅ローンを安心して利用するための注意点が分かる

住宅ローン6500万で家を購入するためのポイント

- 住宅ローン6500万は無理なく返済できる?

- 6500万の家を買える人の世帯年収の目安

- 6500万円ローンを組む場合の年収条件とは?

- シミュレーションと返済計画の重要性

住宅ローン6500万は無理なく返済できる?

住宅ローン6500万を無理なく返済できるかどうかは、収入や生活費、ローンの金利、返済期間によって異なります。

一般的に、住宅ローンの月々の返済額は手取り収入の30%以内に抑えるのが理想とされています。

例えば、金利1.5%で35年ローンを組んだ場合、月々の返済額は約19万円になります。

これは、世帯の手取り収入が約63万円(額面年収約900万円程度)であれば、無理なく返済できる範囲といえます。

ただし、教育費や老後の貯蓄、車のローンなど他の支出も考慮する必要があります。

また、ボーナス払いを活用することで、月々の負担を軽減することも可能です。

ただし、ボーナスは会社の業績や経済状況によって変動するため、ボーナス払いに依存しすぎるのはリスクが高いです。

さらに、金利の変動リスクにも注意が必要です。

現在の低金利が続く保証はなく、将来的に金利が上昇すれば返済額が増える可能性があります。

変動金利で借りる場合は、金利が上がったときに対応できるかどうかをシミュレーションしておくことが重要です。

無理なく返済するためには、頭金をしっかり用意する、借入額を抑える、ライフプランを見直すなどの工夫が必要です。

住宅ローンを組む前に、これらの要素を総合的に考慮し、自分にとって最適な返済計画を立てることが大切です。

6500万の家を買える人の世帯年収の目安

6500万円の家を購入できる世帯年収の目安は、住宅ローンの借入可能額と月々の返済負担率から判断できます。

一般的に、金融機関が住宅ローンを貸し出す際には「年収倍率」と「返済負担率」を基準に審査を行います。

まず、年収倍率について説明します。

住宅ローンの借入可能額は、世帯年収の5~7倍が目安とされています。

つまり、6500万円の住宅を購入するために全額をローンで組む場合、必要な世帯年収は約930万円~1300万円程度になります。

ただし、金融機関の審査基準や金利の影響を受けるため、必ずしもこの範囲内で借りられるとは限りません。

次に、返済負担率を考慮すると、一般的に適正とされるのは手取り年収の25~30%以内の返済額に抑えることです。

例えば、金利1.5%・35年ローンの場合、6500万円のローンを組むと、月々の返済額は約19万円になります。

これを考慮すると、安定して無理なく返済できる世帯年収の目安は、手取りで約63万円以上(額面年収900万円以上)となります。

また、共働き世帯であれば、夫婦の収入を合算して借入可能額を増やすこともできます。

例えば、夫婦で合計年収1200万円以上あれば、6500万円の住宅購入は現実的な範囲といえます。

ただし、ペアローンを組む場合、それぞれの収入に応じて借入額が設定されるため、審査基準を事前に確認しておくことが重要です。

また、年収だけでなく、頭金の有無も大きく影響します。

例えば、1000万円の頭金を用意できれば、ローン借入額を5500万円に抑えられ、返済負担も軽減できます。

さらに、自己資金が多いほど、金融機関の審査にも通りやすくなる傾向があります。

最終的に、6500万円の住宅を購入するには、安定した収入、無理のない返済計画、頭金の準備が重要になります。

購入を検討する際には、事前にシミュレーションを行い、自分たちの家計に合った適切なローン計画を立てることが大切です。

ハウスメーカーの自社ローンとは何か?銀行ローンとの違いや審査基準、メリット・デメリットを詳しく解説。ハウスメーカーの自社ローンを利用する際の注意点や活用方法も紹介し、最適な住宅ローン選びをサポートします。

住宅ローンの無謀な借入を避けるための基礎知識から返済計画のコツまで解説。住宅ローン 無謀で後悔しない家づくりの具体策を紹介します。

住宅ローン プレッシャーに悩む方必見。プレッシャーを軽減する具体的な方法や無料見積もりの活用術をわかりやすく解説します。

6500万円ローンを組む場合の年収条件とは?

6500万円の住宅ローンを組む場合、金融機関の審査基準に適合する年収が必要となります。

一般的に、住宅ローンの借入可能額は世帯年収の5~7倍が目安とされています。

つまり、6500万円の住宅ローンを組む場合、最低でも年収930万円~1300万円程度が求められます。

しかし、金融機関は単に年収だけでなく、返済負担率や職業の安定性、借入状況なども審査基準とします。

返済負担率とは、年収に対するローンの年間返済額の割合のことで、多くの金融機関では35%~40%が上限とされています。

例えば、年収1000万円の人が6500万円の住宅ローンを組むと、金利1.5%・35年ローンの場合、年間返済額は約230万円~240万円となります。

この場合の返済負担率は約23~24%となり、無理のない範囲と考えられます。

ただし、これに加えて教育費や生活費、老後資金などの支出を考慮する必要があります。

共働き世帯の場合、夫婦の収入を合算して審査を受けることが可能です。

例えば、夫婦の合計年収が1200万円あれば、より余裕をもってローンを返済できます。

また、ペアローンを活用することで、それぞれの収入に応じた負担でローンを組むこともできます。

ただし、ペアローンは夫婦双方の安定した収入が必要となるため、将来的なライフプランを考えた上で慎重に検討する必要があります。

さらに、自己資金の有無も重要なポイントです。

頭金を多く準備することで、借入額を減らし、月々の返済負担を軽減することができます。

例えば、1000万円の頭金を用意できれば、借入額は5500万円に抑えられ、審査にも通りやすくなります。

6500万円の住宅ローンを組む際には、年収だけでなく、生活費や将来の支出を踏まえた上で無理のない計画を立てることが重要です。

シミュレーションと返済計画の重要性

住宅ローンを組む際には、事前のシミュレーションと返済計画が非常に重要です。

住宅ローンは長期間にわたる大きな支出となるため、無理なく返済できるかどうかを慎重に検討する必要があります。

まず、シミュレーションを行うことで、自分の収入に対してどの程度の借入が可能かを把握できます。

例えば、金利1.5%・35年ローンを前提にすると、6500万円を借りた場合の月々の返済額は約19万円になります。

これが手取り収入の30%以内に収まるかどうかを確認することで、無理のない返済計画を立てることができます。

次に、将来的な支出を考慮することが大切です。

例えば、子どもの教育費や老後資金、車の購入費など、大きな支出が発生するタイミングを想定しておく必要があります。

また、金利の変動リスクにも注意が必要です。

現在は低金利ですが、今後金利が上昇する可能性もあります。

変動金利でローンを組んだ場合、金利が上昇すると返済額が増加するため、シミュレーションを行い、どの程度の金利上昇に耐えられるかを確認しておくことが重要です。

さらに、繰り上げ返済を活用することで、総返済額を減らすことができます。

例えば、ボーナス時にまとまった額を繰り上げ返済することで、利息の負担を減らし、返済期間を短縮することが可能です。

ただし、繰り上げ返済には手数料が発生する場合があるため、金融機関の条件を事前に確認することが重要です。

住宅ローンを組む際には、シミュレーションを活用し、自分にとって最適な返済計画を立てることが大切です。

長期的な視点で無理のない計画を立てることで、安心して住宅ローンを返済していくことができます。

住宅ローン6500万を無理なく借りる方法

- 6500万円の家を買うには共働きが必須?

- 6500万円35年ローンの月々の支払いはどれくらい?

- ペアローンを活用した負担軽減策

- 見積もりを複数社で比較するべき理由

- 失敗しないための重要なチェックポイント

- 借入の審査に通るコツ

- 安心して借りるための注意点

- 6500万円の住宅ローンを賢く利用して理想の家を手に入れる方法

6500万円の家を買うには共働きが必須?

6500万円の住宅を購入するためには、それに見合った年収が必要になります。

一般的に、金融機関が住宅ローンを審査する際には、借入額が世帯年収の5~7倍以内であることが目安とされています。

そのため、単独でローンを組む場合、年収が最低でも930万円~1300万円程度なければ審査を通過するのは難しいと言われています。

しかし、これだけの年収を一人で確保するのは簡単ではなく、特に共働きでないと達成が難しいケースが多くなります。

そのため、多くの夫婦が「ペアローン」や「収入合算」という方法を活用して、住宅ローンの審査に通るよう工夫しています。

ペアローンとは、夫婦がそれぞれの名義で別々にローンを組み、それぞれの収入に応じた返済を行う方法です。

一方、収入合算は、片方が主たる借入者となり、もう一方の収入を合算して審査を受ける方法です。

これにより、単独では審査が厳しい場合でも、世帯収入を合算することで希望の借入額を確保しやすくなります。

ただし、共働きでローンを組む場合は、将来のライフプランを考慮することが重要です。

例えば、育児や介護などの事情でどちらかが仕事を辞めたり、収入が減少した場合、ローン返済に支障が出る可能性があります。

そのため、世帯年収に対して過剰な借入を行わないよう、慎重にシミュレーションを行う必要があります。

また、共働きでローンを組む場合でも、頭金をしっかり準備し、借入額を抑えることが重要です。

貯蓄を活用し、頭金として1000万円以上を用意できれば、借入額を5500万円程度に抑えられ、返済負担を軽減できます。

このように、6500万円の住宅を購入する場合、共働きである方がローン審査に通りやすくなりますが、それだけでなく、将来的な収入の変動や支出の増加も考慮し、無理のない返済計画を立てることが大切です。

6500万円35年ローンの月々の支払いはどれくらい?

6500万円の住宅ローンを35年で組んだ場合、月々の支払い額はどの程度になるのでしょうか。

金利1.5%の場合、6500万円を35年ローンで借りると、毎月の支払いはおよそ19万円となります。

金利が2.0%の場合は、約21万円に増え、3.0%の場合は約24万円となります。

このように、金利が上昇すると毎月の負担額も大きくなるため、変動金利か固定金利かを慎重に選ぶ必要があります。

また、ボーナス払いを併用することで、月々の負担を軽減することも可能です。

例えば、ボーナス払いを年2回、各50万円ずつ設定すると、月々の支払いを約15万円程度に抑えることができます。

ただし、ボーナスは企業の業績に左右されるため、将来的に支給額が減るリスクも考慮する必要があります。

また、繰り上げ返済を活用することで、総支払額を抑えることもできます。

例えば、10年目に500万円の繰り上げ返済を行うと、その後の支払い総額を大幅に減らすことができます。

しかし、繰り上げ返済には金融機関によって手数料が発生する場合があるため、契約時に確認しておくことが重要です。

このように、月々の支払い額は金利や返済方法によって大きく変わるため、事前にしっかりとシミュレーションを行い、無理のない返済計画を立てることが大切です。

ペアローンを活用した負担軽減策

6500万円の住宅ローンを組む際、夫婦で「ペアローン」を活用することで、負担を軽減することが可能です。

ペアローンとは、夫婦それぞれがローンを契約し、二人の収入に応じた返済を行う方法です。

この方法を利用すると、借入可能額が増え、金利や税制のメリットを受けられる場合があります。

例えば、夫が3500万円、妻が3000万円のローンを契約した場合、それぞれが住宅ローン控除を受けることができ、節税効果が期待できます。

また、共働きであれば収入の分散が可能になるため、単独でローンを組むよりも返済の負担を軽減しやすくなります。

さらに、ペアローンを利用することで、どちらかの収入が減った場合でも、もう一方の収入で補うことが可能になります。

ただし、ペアローンには注意点もあります。

例えば、離婚した場合、それぞれのローンをどう処理するかが問題になります。

また、どちらかが仕事を辞めた場合、片方だけでローンを支払うことになるため、事前に収入減少リスクを考慮しておく必要があります。

また、金融機関によっては、ペアローンの審査基準が異なるため、複数の銀行でシミュレーションを行い、最適なローンプランを選択することが重要です。

ペアローンを活用することで、6500万円の住宅ローンを無理なく返済することが可能になりますが、その分リスクもあるため、事前に十分な準備とシミュレーションを行うことが大切です。

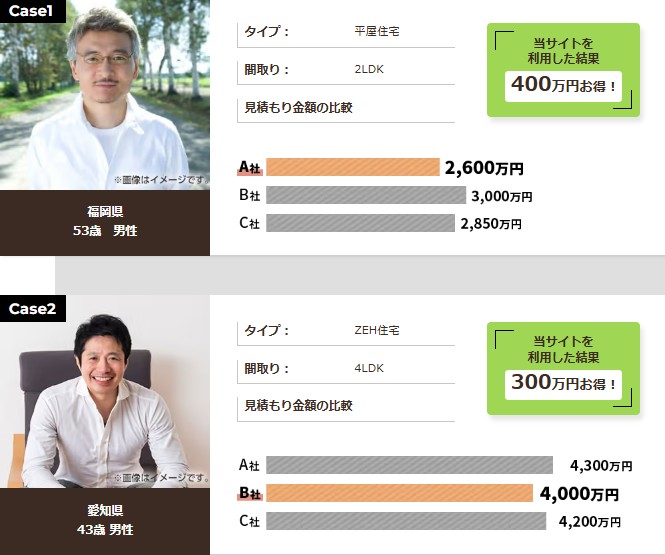

見積もりを複数社で比較するべき理由

住宅を購入する際には、必ず複数のハウスメーカーや工務店から見積もりを取るべきです。

その理由の一つとして、価格の違いが挙げられます。

同じ条件で家を建てる場合でも、依頼する会社によって数百万円単位で見積もり額が異なることは珍しくありません。

設備や建材の仕入れ価格、施工費用、人件費などが各社で異なるため、1社だけに依頼すると適正価格を判断することが難しくなります。

また、見積もりを比較することで、自分にとって最適なプランを選択しやすくなります。

例えば、A社は価格が安いが標準仕様がシンプルでオプション費用がかかる、一方でB社は基本仕様が充実しており追加費用が発生しにくい、というようにそれぞれのメリット・デメリットが明確になります。

さらに、価格だけでなくサービス内容や保証、アフターサポートの充実度も比較するポイントです。

施工後に万が一のトラブルが発生した際に、どのような対応をしてくれるのかを事前に確認することで、安心して契約できます。

加えて、複数の見積もりを取得すると、交渉材料としても活用できます。

A社の見積もりをB社に提示し、「こちらの会社ではこの価格でこの仕様なのですが、御社ではどのような対応が可能ですか?」と相談すると、値引きや追加オプションの提案をしてもらえることがあります。

このように、住宅の購入時には複数社で見積もりを比較することで、適正価格で理想の家を建てることができるのです。

失敗しないための重要なチェックポイント

住宅購入は一生に一度の大きな買い物となるため、事前にしっかりとチェックしておくべきポイントがいくつかあります。

まず、資金計画をしっかりと立てることが重要です。

住宅ローンの借入可能額と返済可能額は異なります。

銀行が貸してくれる金額だけを基準にするのではなく、自身の収入や支出を考慮し、無理なく返済できる金額を設定することが大切です。

次に、住宅の立地条件を確認することも欠かせません。

物件価格が安くても、通勤・通学の利便性が悪い、周辺環境が合わない、将来的な資産価値が低いなどの問題がある場合、後悔する可能性があります。

実際に現地へ足を運び、周辺の生活環境や交通の便、治安などをチェックすることが必要です。

さらに、住宅の仕様や設備についても事前に細かく確認しましょう。

建築後に「思っていたのと違う」「使い勝手が悪い」といった後悔をしないためには、設計段階で細部までしっかりと打ち合わせを行うことが不可欠です。

また、契約内容の確認も重要です。

契約書には、工事費用や工期、保証内容、追加費用が発生する条件などが記載されています。

不明点があれば必ず確認し、納得のいくまで話し合うことが必要です。

このようなチェックポイントを押さえておくことで、失敗のリスクを最小限に抑え、満足のいく住宅購入を実現することができます。

借入の審査に通るコツ

住宅ローンの審査に通るためには、いくつかの重要なポイントを押さえる必要があります。

まず、安定した収入を確保することが最も重要です。

金融機関は、申込者の年収や勤続年数を審査の大きな基準としています。

特に、正社員や公務員などの安定した職業に就いている場合、審査に通りやすくなります。

一方で、転職直後やフリーランス・自営業の場合は、収入の安定性を示すために追加の書類提出が求められることがあります。

次に、借入額を抑えることも審査通過のポイントです。

無理な借入を申し込むと、返済負担率が高くなり、審査が厳しくなる可能性があります。

金融機関は通常、年収の30~35%以内の返済額を基準にしていますので、それを超えないように借入額を調整することが重要です。

また、過去の信用情報も審査に大きく影響します。

クレジットカードの延滞履歴や他のローンの返済状況が悪い場合、審査に落ちる可能性が高まります。

住宅ローンを申し込む前に、クレジットカードの未払いを整理し、必要のないカードやキャッシング枠を解約しておくことが望ましいです。

さらに、自己資金をしっかり準備することも大切です。

頭金を用意することで、借入額を減らし、審査の通過率を高めることができます。

一般的に、物件価格の20%程度を頭金として準備するのが理想とされていますが、それが難しい場合でも、できるだけ多くの自己資金を用意することで審査を有利に進めることができます。

最後に、共働きの場合はペアローンや収入合算を活用するのも有効な手段です。

夫婦でローンを組むことで借入可能額を増やすことができ、審査に通りやすくなります。

ただし、ペアローンは双方がそれぞれローンを組むため、審査基準や返済負担をしっかり理解しておくことが重要です。

このようなポイントを押さえることで、住宅ローンの審査に通りやすくなり、安心してマイホーム購入を進めることができます。

安心して借りるための注意点

住宅ローンを利用する際には、慎重な計画と準備が必要です。

まず、自分の返済能力をしっかりと把握することが重要です。

金融機関は借入可能額を提示しますが、これは必ずしも無理なく返済できる金額ではありません。

毎月の生活費、教育費、老後資金の積み立てなどを考慮し、長期的に安定して返済できる金額を算出することが大切です。

特に、年収の35%以上を住宅ローンの返済に充てると、生活に支障が出る可能性が高くなります。

そのため、無理のない返済計画を立てることが重要です。

次に、金利の種類を慎重に選ぶことがポイントです。

住宅ローンには主に固定金利と変動金利があり、それぞれにメリット・デメリットがあります。

固定金利は金利が一定のため、将来の金利上昇リスクを回避できる反面、変動金利よりも金利が高く設定される傾向があります。

一方、変動金利は低金利で借りられる可能性がありますが、将来的に金利が上昇すると返済額が増えるリスクを伴います。

自分のライフプランやリスク許容度に応じて、適切な金利プランを選ぶことが必要です。

さらに、契約内容の確認を怠らないことも大切です。

住宅ローン契約には、繰り上げ返済の手数料や、金利見直しの条件、団体信用生命保険の適用範囲など、重要なポイントが多く含まれています。

特に、団体信用生命保険は万が一の際にローン残高がゼロになる重要な保険ですが、疾病特約の有無や適用条件をしっかり確認しておくことが求められます。

また、繰り上げ返済を積極的に活用することで、利息の負担を減らし、総返済額を抑えることが可能です。

ただし、金融機関によっては手数料が発生する場合があるため、事前に確認しておきましょう。

最後に、住宅購入後の維持費についても考慮する必要があります。

住宅ローンの返済だけでなく、固定資産税や修繕費、管理費(マンションの場合)など、毎年発生する費用も考慮した資金計画を立てることが大切です。

これらの注意点を押さえることで、安心して住宅ローンを活用し、理想の住まいを手に入れることができます。

6500万円の住宅ローンを賢く利用して理想の家を手に入れる方法

6500万円という大きな住宅ローンを利用する際には、賢い選択と計画が不可欠です。

まず、無理のない借入額を設定することが重要です。

一般的に、住宅ローンの年間返済額は年収の25%〜30%以内に抑えるのが望ましいとされています。

例えば、年収800万円の場合、年間返済額を240万円程度(毎月約20万円)に設定すると、生活に無理が生じにくくなります。

次に、金融機関の比較をしっかり行うことが大切です。

住宅ローンの金利は金融機関ごとに異なり、わずかな金利差でも長期間の返済では数百万円の違いが生じることがあります。

例えば、0.1%の金利差でも6500万円の借入では、総返済額が大きく変わるため、慎重に選ぶべきです。

また、ローンの種類を理解することも重要です。

固定金利は安定した返済が可能ですが、変動金利よりも高めに設定されることが多いです。

一方、変動金利は低金利で借りられる可能性がありますが、市場の変動により金利が上昇するリスクを伴います。

そのため、自分のライフプランに合った金利プランを選択することが求められます。

さらに、頭金をしっかり準備することで、借入額を抑えることができます。

頭金が多ければ多いほど、住宅ローンの負担が軽減され、利息の支払いも少なくなります。

理想としては、物件価格の20%程度を頭金として準備することが望ましいですが、難しい場合でもできるだけ貯蓄しておくと安心です。

そして、税制優遇や補助金制度を活用することも忘れてはいけません。

住宅ローン控除やすまい給付金などを利用することで、支払う税金を減らし、総支払額を抑えることができます。

特に、住宅ローン控除は長期間にわたって税金の還付を受けられるため、大きな節約効果が期待できます。

最後に、将来のリスクを見据えた資金計画を立てることが重要です。

病気や失業など、予測できない事態に備えて、万が一の際に対応できる貯蓄を確保しておくことが安心につながります。

また、団体信用生命保険の加入条件や内容を確認し、万が一の際に家族が困らないようにしておくことも大切です。

このように、6500万円の住宅ローンを賢く活用するためには、適切な借入額の設定、金融機関の比較、金利プランの選定、頭金の準備、税制優遇の活用、リスク管理が不可欠です。

これらのポイントを押さえることで、無理のない住宅ローンを組み、理想の住まいを手に入れることができるでしょう。

- 住宅ローン6500万を借りるためには、世帯年収の目安を把握する必要がある

- 返済負担率を考慮し、無理のない借入額を設定することが重要

- 35年ローンを組む場合、月々の支払い額と金利の影響を理解する必要がある

- 共働きならペアローンを活用することで借入可能額を増やせる

- 住宅ローンの審査では、年収や勤続年数、信用情報が重要視される

- 金利の種類(固定・変動)を比較し、自分に合ったプランを選ぶべき

- 返済計画をシミュレーションし、将来的な支出も考慮する必要がある

- ボーナス払いを利用すると、月々の負担を軽減できるがリスクも伴う

- 頭金を多く用意すれば、借入額を減らし審査にも有利になる

- 住宅ローン控除などの税制優遇を活用し、総支払額を抑えることが可能

- 住宅購入時は、複数の金融機関でローンの比較を行うべき

- 変動金利を選ぶ場合は、将来的な金利上昇リスクを考慮する必要がある

- 繰り上げ返済を利用すると、総支払額を減らし早期完済が可能になる

- 住宅購入後の維持費(固定資産税・修繕費)も資金計画に含めるべき

- 住宅ローンを安心して借りるためには、長期的なライフプランを考えることが大切

- 土地探しのプロがサポート: 希望エリアや条件に合わせて、適切な土地情報を提案してくれる!

- 全国1,000社以上と提携: 幅広いハウスメーカーや工務店から情報が得られ、選択肢が豊富!

- 価格相場や法規制を確認: 土地価格の目安や建築可能な条件など、重要な情報をプロがチェック!

- 周囲の環境も徹底調査: 交通アクセス、買い物の利便性、騒音や災害リスクまで考慮して提案!

- 簡単な資料請求: 自宅にいながら複数の提案を比較検討できる手軽なサービス!

- 信頼できる専門家の同行: 土地選びの最終段階で、施工会社や専門家に現地確認を依頼可能!

- 初めての土地探しでも安心: プロのアドバイスでスムーズに進められ、失敗しない選択が可能!

- 無料で利用可能: すべてのサービスが無料で提供され、気軽に始められる!